Ohliadnutie sa za rokom 2020

Drahí partenri

Rok 2020 si bude väčšina ľudí pamätať ako rok celosvetovej pandémie. No ja si rok 2020 budem pamätať ako výnimočný rok. Rokom kedy sme s rodinou strávili viac času, mali možnosť spoznať viac ľudí čo bývajú s nami v jednej domácnosti, rokom pokory, rokom ktorý priniesol mnohé príležitosti, rokom kedy sme boli svedkami strmého pádu trhov a potom ohromujúcim rastom. Rokom ktorý sa zapíše do dejín.

Tak aký teda bol rok 2020:

Medzi 12.februárom a 23. marcom sa index Dow Jones stratil ohromujúcich 37%. Len 16. marca sa Dow prepadol o takmer 3 000 bodov a stratil 12,9%, pretože investori sa obávali vyhliadky na ekonomické zničenie vyvolané COVID-19. Pokles cien akcií bol taký veľký a taký rýchly, že v ten deň spustil viacnásobné zastavenie obchodovania. V skutočnosti počas týchto dní newyorská burza niekoľkokrát pozastavila obchodovanie. Najviac zasiahnuté boli akcie ovplyvnené cestovnými obmedzeniami, ako napríklad výletné lode, leteckí dopravcovia a energetické spoločnosti. Akcie spoločnosti United Airlines v marci klesli na 24 dolárov po tom, čo sa 1. januára predali za akciu za 86 dolárov. Bolo to mrazivé obdobie pre investorov, keď sa zdalo, že niet dna globálnej ekonomiky. V apríli a máji bol v USA nárast nezamestnanosti až o 22 miliónov ľudí, pretože podniky boli nútené prepúšťať.

Potom sa stalo niečo prekvapujúce: akciový trh sa odrazil. Celé leto a na jeseň sa ceny začali opäť plaziť nahor a 18. augusta index Standard and Poor’s 500 opäť dosahoval rekordy. A Dow Jones 24. novembra prvýkrát prekročil hranicu 30 000 . Aj napriek všetkým nepríjemným udalostiam skončil Dow Jones rok s nárastom o 7,2% a indexu S&P 500 sa darilo ešte lepšie, keď získal 16,3%. Medzitým vzrástol kompozitný index Nasdaq, ktorému dominujú akcie z oblasti špičkových technológií, o neuveriteľných 43,6%.

Čo sa to preboha dialo?

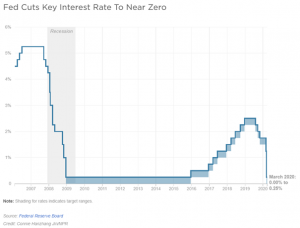

Federálny rezervný systém, ministerstvo financií a kongres podnikli rýchle a rozhodné kroky na podporu ekonomiky počas najhoršieho kolapsu. Kongres schválil doplnkové dávky v nezamestnanosti a kontroly stimulu vo výške 1 200 dolárov, ktoré pomohli mnohým najviac postihnutým Američanom zaplatiť nájom a naplniť chladničky. Fed znížil úrokové sadzby takmer na nulu a potom zakročil širokým balíkom pôžičkových programov v hodnote 2,3 biliónov dolárov na podporu domácností, zamestnávateľov, finančných trhov a miestnych vlád.

Toto všetko poslalo správu na finančné trhy: Fed sa vás chystá zachrániť. Investori, povzbudení týmito ubezpečeniami, začali znova vstupovať do rieky. 😊

Väčšinu ziskov na trhu spočiatku poháňalo niekoľko technologicky vyspelých akcií , ako napríklad Amazon a Netflix, ktoré profitovali z toho, že sa rozbehlo online nakupovanie a ľudia uviaznutí doma streamovali množstvo filmov. Netflix ukončil rok takmer 64% za rok, Amazon viac ako 70%.

Kedy ste mohli zarobiť:

- Najprudší a najrýchlejší pokles trhu s medveďmi vôbec

Pravdepodobne najvýraznejšou charakteristikou zrútenia koronavírusového trhu s akciami je to, ako rýchlo sa uskutočnilo. Keď sa v spravodajských serveroch objavuje slovo „vrhnúť“ alebo „havarovať“, nad hyperboliou môžete zvyčajne vykrútiť oči. Trvalo iba 16 obchodných dní, kým Dow Jones poklesol o 20%, keď o jeden obchodný deň zaostali benchmarky S&P 500 a Nasdaq Composite. Index S&P 500 na vrchole paniky stratil 34% iba za 33 kalendárnych dní vďaka panike z koronavírusu. Porovnajte to s priemernou korekciou medvedieho trhu, ktorá historicky trvala najmenej 11 mesiacov, kým dosiahla 30%. Jednoducho sme v histórii akciového trhu nikdy nevideli taký prudký a rýchly pokles trhu s medveďmi.

Investovaných 10.000€ od dna zarobilo Dow Jones 6.542€, NASDAQ 8.614€, S&P500 6.882€

2. Prvýkrát sa futures kontrakty na ropu dostali do záporného teritória

Boli sme tiež svedkami histórie 20. apríla, keď sa frontové kontrakty na futures na ropu pre West Texas Intermediate (WTI) dostali do záporných čísel. Aj keď bol pobyt pod 0 USD relatívne krátky, futures na WTI dosiahli pred odrazom mínus 40 USD za barel. Výrobcovia skutočne platili kupujúcim za to, aby im vzali výrobok z rúk. Ako sa to preboha udialo? Dôležitou odpoveďou je pandémia COVID-19, ktorá potlačila dopyt po rope až o 10 miliónov barelov denne. Keďže svetoví producenti ropy nie sú schopní rýchlo zareagovať na tento posun dopytu, ponuka výrazne prevážila dopyt , čo spôsobilo pokles cien. K tejto surovej inverzii futures patrili aj jedinečné okolnosti. Konkrétne platnosť kontraktu na prvý mesiac mala vypršať o dva dni, keď sa začal prepadať. Keď sa globálne skladovanie ropy zaplnilo pred 20. aprílom kvôli poklesu dopytu v súvislosti s pandémiou, nastala skutočná panika, že držitelia zmlúv nebudú môcť prevziať a uskladniť svoj produkt. Predávali sa teda za každú cenu – aj negatívnu – aby sa jej zbavili.

Investovaných 10.000€ od dna zarobilo WTCO 13.267€

4. Najrýchlejšie zotavenie z dna medvedieho trhu na nové maximá

Boli tiež dobré správy . Okrem pretrvávajúceho najprudšieho poklesu trhu s medveďmi v histórii boli investori tiež oslnení do najrýchlejšieho zotavenia na nové maximá všetkých čias. Po poklese 23. marca to trvalo menej ako päť mesiacov, kým sa index S&P 500 dostal na nové uzatváracie maximum. Spoločnosti Nasdaq Composite sa darilo ešte lepšie, keď index v roku 2020 zaznamenal viac ako tri desiatky rekordných maximálnych hodnôt. Pravdaže, je trochu nejasné, prečo sú akcie v posledných mesiacoch také silné. Aj keď je bežné, že akciový trh klesá na dno v dostatočnom časovom predstihu pred tým, ako sa americká ekonomika dostane do svojej dolnej hranice, nie je to tak, akoby sa ekonomická aktivita pohybovala niekde blízko pred pandémiou. Aj keď sme boli svedkami toho, že z trendu „home office“ profituje niekoľko akcií megakapu, väčšina spoločností zaznamenala, že ich predaj a zisky boli zasiahnuté pandémiou COVID-19. Čo je však dôležité poznamenať, je to, že býči trh vždy prekonal každú korekciu akciového trhu a medvedí trh v histórii. Ešte jedna pripomienka, že pri korekcii je nákupu na trhu s akciami pre dlhodobých investorov takmer vždy geniálny nápad.

5. Prvá verejná spoločnosť v USA v hodnote 2 biliónov dolárov

Napokon sme boli svedkami toho, ako prvá verejne obchodovaná spoločnosť v USA dosiahla trhový strop vo výške 2 bilióny dolárov : Apple ( NASDAQ: AAPL ). Spoločnosti Apple sa darilo už koncom júla. Jej správa o fiškálnych príjmoch za tretí štvrťrok preukázala prekvapivý dvojciferný rast predaja za obdobie predchádzajúceho roka, pričom tržby zo služieb boli v čele obzvlášť náročného štvrťroka pre podniky. Zdá sa však, že to bolo spôsobené oznámením spoločnosti o rozdelení akcií 4 na 1, ktoré vyvolalo eufóriu, ktorá poslala Apple na trhový limit 2,3 bilióna dolárov.

10 dôvodov prečo ostať v strehu v roku 2021

1. Účinnosť vakcíny

Aj keď spoločnosti Pfizer / BioNTech a Moderna očarili výskumnú komunitu účinnosťou vakcín (VE) 95% a 94,1%, investičná komunita sa teší na ďalších vývojárov liekov, ktorí v prvom štvrťroku oznámia svoje výsledky COVID-19 VE. Patria sem spoločnosti Johnson & Johnson ( NYSE: JNJ ) , ktorých vakcína sa podáva v jednej dávke , na rozdiel od dvoch dávok prakticky pri všetkých ostatných spôsoboch liečby COVID-19. Ak vakcína spoločnosti Johnson & Johnson neprinesie mimoriadne vysoké VE, mohla by sa vkradnúť pochybnosť o ukončení pandémie v roku 2021 a stlačiť trh výrazne nižšie.

2. Nedostatočný počet ľudí dostane vakcínu COVID-19

Ďalším dôvodom, prečo by sa akciový trh mohol zrútiť v roku 2021, je, ak sa príliš málo ľudí rozhodne pre vakcínu proti koronavírusom . Aj keď sa odhady líšia, Dr. Anthony Fauci tvrdí, že na vyvinutie stádovej imunity bude musieť vakcínu dostať od 75% do 90% populácie USA. To je znepokojujúco vysoké číslo, zvlášť keď väčšina prieskumov ukazuje, že vakcínu plánuje dostať iba medzi 50% a 70% opýtaných. Bez stádovej imunity nemusí byť návrat do „normálu“ v roku 2021 možný.

3. Mutácie COVID-19 urýchli nové kolo odstávok

Pred necelými tromi týždňami bol v Spojenom kráľovstve identifikovaný nový variant vírusu SARS-CoV-2, ktorý spôsobuje COVID-19. Mutabilita vírusu môže spôsobiť vážne problémy. Napríklad rozdiely v prenose alebo úmrtnosti by mohli vyvolať prísnejšie lockdowny, ktoré ďalej pustošia ekonomiku. Je tiež možné, že experimentálne vakcíny schválené na mimoriadne použitie sa môžu ukázať ako neúčinné alebo menej účinné proti novým variantom vírusu. Strach z neznámeho v marci rozdrvil index S&P 500 a v roku 2021 to môže urobiť znova.

4. Voľby do senátu Georgie prinesie prekvapenie

Politika by tiež mohla spôsobiť pád trhu . Už 5. januára sa obyvatelia Georgie vrátia k volebným urnám, aby určili, ktorí dvaja kandidáti by mali zastupovať ich štát v Senáte USA. Wall Street ráta s rozštiepeným Kongresom, republikáni sa držia Senátu a demokrati ovládajú Snemovňu. V súčasnosti majú republikáni 50 kresiel v Senáte. Potrebujú iba víťazstvo v jednom z dvoch volebných pretekov v Georgii, aby si zabezpečili svoju senátnu väčšinu na ďalšie dva roky. Ak by však demokrati získali obidve zostávajúce kreslá, vyrovnalo by to stav na 50:50. Hlasy, ktoré by sa v Senáte skončili nerozhodne, može prelomiť jedine zvolená viceprezidentka Kamara Harris (po 20. januári). Účinne by to demokratom poskytlo kontrolu nad kapitulov, čo by mohlo znamenať veľké zvýšenie daní z príjmu právnických osôb a oveľa pomalší rast zárobkov.

5. Stimuly sa minú účinku

Washington, môže tiež sklamať Wall Street, ak nedokáže prijať ďalšie stimuly, a to nad rámec dohody vo výške 892 miliárd dolárov, ktorú prezident Donald Trump podpísal 27. decembra. Zvolený prezident Joe Biden je pevne presvedčený, že bude presadzovať väčšiu dohodu o stimuloch akonáhle bude oficiálne v úrade. Vodca väčšiny Senátu Mitch McConnell. Sa však ukázal byť menej naklonený k ďalším stimulom pri každom prijatom návrhu zákona. Patová situácia v kapitole nemusí s investormi dopadnúť dobre.

6. Úverové zlyhanie prevalcujú finančné inštitúcie

Aj keď akciový trh a americká ekonomika nie sú na vrchole vzájomného prepojenia, rastúci príliv úverov, pôžičiek a hypotekárnych úverov v roku 2021 by mohol znamenať zlé správy pre finančné akcie . Akcie bánk vo všeobecnosti vykonali hromadnú prácu pri rozdeľovaní kapitálu na straty z pôžičiek. Problémom je, že nie je jasné, aký veľký stimul budú podniky a spotrebitelia potrebovať, aby sa vyhli nesplneniu svojich nesplnených záväzkov. Ak kongres neprepustí ďalšie stimuly alebo ak federálna vláda zavedie prísnejšie blokovania, keď bude Biden vo funkcii, výška zlých pôžičiek, s ktorými sú banky nútené zápasiť, by mohla prekročiť najhoršie scenáre.

7. Spätné odkupy akcií naďalej klesajú

Jedným z dopadov koronavírusovej recesie je to, že významne znížil spätné odkúpenie akcií spoločností. Údaje od spoločnosti pre analýzu trhu Yardeni Research ukazujú, že spätné odkúpenie akcií S&P 500 sa v treťom štvrťroku 2020 znížilo na 407,2 miliárd dolárov. To je pokles z takmer 800 miliárd dolárov ročne v prvom štvrťroku 2020 (o šesť mesiacov skôr). Spätné odkúpenie môže pomôcť zvýšiť zisk na akciu a zvýšiť atraktivitu verejne obchodovanej spoločnosti. Pri menšom spätnom odkúpení sa rast výnosov mohol výrazne spomaliť.

8. Akcie sú historicky drahé

Akciový trh by tiež mohol spadnúť, pretože oceňovanie akcií je historicky veľmi drahé . K 29. decembru dosiahol Shillerov pomer cena / zisk S&P 500 – pomer P / E založený na priemerných príjmoch upravených o infláciu z predchádzajúcich 10 rokov – takmer 34. To je viac ako dvojnásobok jeho priemeru a medián za posledných 150 rokov a je to druhé najvyššie ocenenie pri DOT-COM bubline na konci 90. rokov a na začiatku roka 2000. Historicky, keď sa pomer P / E dostane nad 30, dôjde k zlým veciam (tj. Krach trhu).

9. Emócie investorov

Nikdy nepodceňujte moc krátkodobých obchodníkov, ktorí prehnane reagujú na spravodajskú udalosti. Z dlhodobého hľadiska je rast prevádzkových výnosov tým, čo zvyšuje trh s akciami. Ale z krátkodobého hľadiska majú emócie investorov tendenciu bičovať každodennú aktivitu na trhu. Ako sme videli v marci, na úplné zvýšenie dôvery investorov a na vyvolanie paniky emotívnych investorov nie je potrebné veľa . Je možné, že sa to stane znova v roku 2021.

10. História sa neopakuje ale rýmuje

V neposlednom rade by sa história mohla jednoducho rýmovať . Za predchádzajúcich ôsmich trhoch s medveďmi pred poklesom COVID-19 došlo za tri roky pri medveďom trhu k 13 korekciám v rozmedzí od 10% do 19,9%. Inými slovami, každý odraz sa zvyčajne vyznačuje jedným alebo dvoma výraznými zlyhaniami alebo korekciami. Ak to bude platiť, v rok 2021 môže dôjsť k jednému alebo viacerým poklesom v indexe S&P 500.

......citujem stanojurcisin, Nezaradené Neriešime... ...

"ono sa to nerýmuje, ale je to pravda" ...

Celá debata | RSS tejto debaty